Last Updated on 2024 年 1 月 4 日 by 文山專業房仲–買賣屋找長庚

何謂囤房稅?

依據財政部頒布的《房屋稅條例》,當中第五條將自住房屋與非自住房屋訂定差別稅率,針對非自住房屋課徵較高稅率,透過差別稅率,降低單人持有多屋情形,並抑制投資客炒作,保障民眾的自住權益。

囤房稅2.0跟之前囤房稅的差異為何?

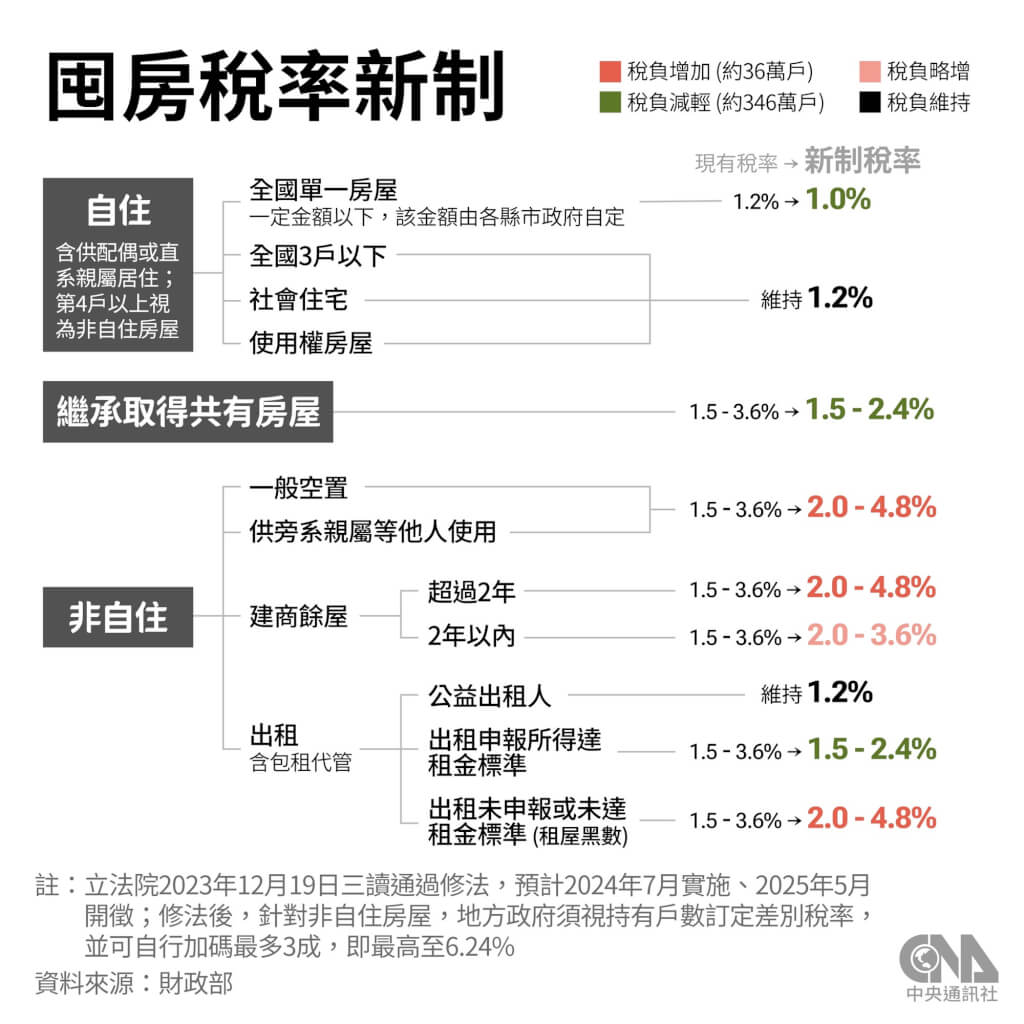

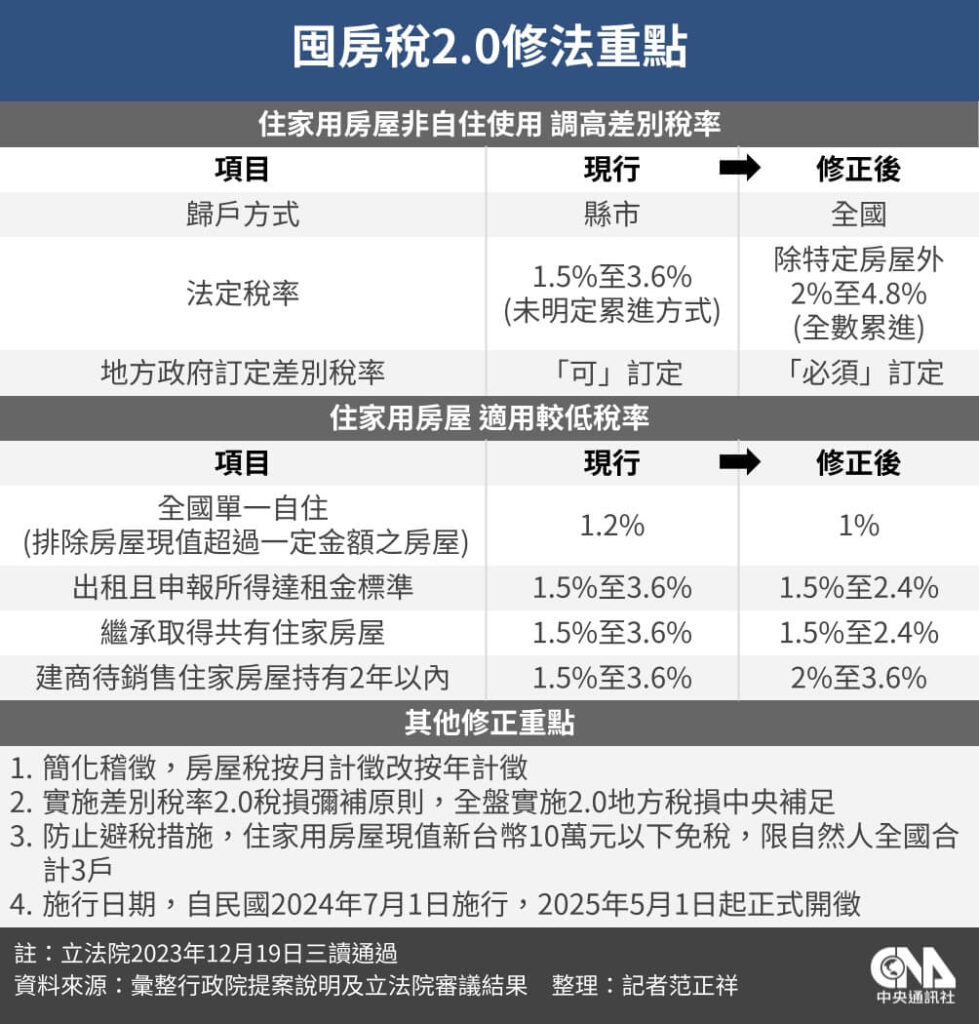

1.自住(全國單一自住,排除房屋評定現值超過一定金額之房屋),稅率調降至1%

2.非自住稅率(囤房稅),稅率下限調整至2%,上限調高為4.8%

3.各縣市政府必須訂定差別稅率

4.由現有的縣市歸戶,改為全國歸戶(不同縣市只要合計超過三戶都將被課予囤房稅)

簡言之,針對非自住房屋,各地方政府必須在2%~4.8%的範圍內訂定囤房稅,並採全數累進,擁有的房屋越多,稅率越高;酌降全國單一自住房屋稅率(本人、配偶與未成年子女在全國僅有一間房且供自住,並辦竣戶籍登記,但豪宅不適用)。

囤房稅2.0新增的其他規定

關於遷入戶籍

房屋是本人、配偶、直系親屬實際居住使用,並遷入戶籍,即可在全國三戶限額內適用自用稅率。若有變更房屋使用情形,例如改為自住,納稅義務人應於每期房屋稅開徵40天、即當年3月22日前,向當地主管稽徵機關申報。

關於納稅義務基準日

另外,房屋稅以每年2月最後一天為納稅義務基準日,民眾全年有幾間房需繳納房屋稅,需視2月底納稅義務基準日來計算當天所持有的戶數。

囤房稅2.0何時上路?造成的影響有哪些?

囤房稅2.0預計在2024年7月1日開始實施,亦即反映在2025年5月收到的房屋稅單上。

囤房稅2.0採全國歸戶、全數累進。現有的縣市歸戶,就是各縣市按照各自歸戶戶數,對照各自訂定的稅率課徵。如果王先生在台北市有兩戶房產,就照台北市訂定的兩戶適用稅率課徵;新北市一戶就按一戶稅率課徵;桃園市有四戶就照桃園市的四戶適用稅率課徵。

修法後,王先生持有的非自住房屋必須全國歸戶為七戶,每一戶非自住房屋都須適用各縣市訂定的七戶稅率,亦即台北市的兩戶、新北市的一戶、桃園市的四戶,全部都要以各自縣市的七戶稅率課徵。

多屋族與房東需要注意哪些事情?

財政部將囤房稅率從2%上調至4.8%,由於房屋稅屬於地方稅,故實際稅率由各地方政府訂定,位於各縣市的非自住房屋,適用的稅率可能略有不同。相較於現行的囤房稅,六都最低稅率皆訂在1.5%或2.4%;修法後,六都非自住住家稅率將為3.2%起跳,屯房族的稅負勢必會增加。

對房東而言,即使是誠實報稅的房東也並非當然減稅,需要留意兩個細節。第一,房東須報稅,且申報的租賃所得需要達標,至少要達到財政部每年初公布的前一年租金標準;第二,出租房屋與繼承取得房屋稅率相同,兩者戶數應合併計算,並按照差別稅率課稅。

哪些人不受影響?

自住三戶、公益出租人與社會住宅不受到影響,房屋稅率維持在1.2%。

市場上可能發生的變化?

囤房稅2.0主要針對的是非自住房屋,對於多屋族與餘屋數量多的建商衝擊較大。首先,應該不太會發生拋售潮的狀況,雖說房屋稅率均有上修,但如果實際有計算過金額,就會發現增加的稅負並不會有很強的動力逼迫多屋族出脫,比較可能的情況是把稅負轉嫁到房客身上;或是針對手上房地產重新配置,降低在高稅率縣市的持有量。

再者,多屋族可能把手邊不住不租的空屋拿來出租,因為出租的稅率僅1.5%~2.4%,囤房稅2.0的稅率最高為4.8%,相差一倍有餘。不過回到前面說的,實際上計算金額並沒有差距太多,繼續空在那邊也不出租的人一定也是大有人在。

最後,由於房屋稅的稅基是房屋評定現值,新屋的現值遠遠大過中古屋或是舊公寓,置產的多屋族可能會將目標轉移到中古屋市場,往後中古屋的買盤市場會變得更激烈。

參考資料:

中央通訊社 https://www.cna.com.tw/news/afe/202312190157.aspx